こんにちは。

この記事では、私の資産形成の目的や手段、現状などについて紹介したいと思います。

- 不労所得が好きな方

- 資産形成に興味がある方

- 働きたくない方

- ざっくり20代~30代

以上のような方に向けた内容となっています。

不労所得だけで生活したいけどいくらあればいいのか分からない、資産形成するとどうなるのかイメージがわかない、複利効果ってなんだっけ?といった方はぜひお読みいただければと思います。

Contents

1.資産形成の目的

ずばり、働かなくても生活できるだけのキャッシュフローを創り出すことです。

つまり、不労所得 > 生活費 となるような不労所得の源を創り出して、

はりきって楽しく生活してしまおう!ということです。

- 建前:いつまで元気に働けるかわからないから不安だ

- 本音:働きたくないでござる

2.手段

資産形成の目的の項にも書きましたが、不労所得 > 生活費 が達成できればOKです。

私の場合、いずれは株式の配当金だけで生活する(配当金>生活費)つもりです。

よって、株式投資、なかでも高配当株に投資して配当金を再投資する方法を主力としています。

高配当株に投資する理由は、

・1か月あたりの配当金の額と生活費を比較することで、目的達成までどのくらいか簡単に把握できる

・いざとなったら配当金を使える

・単純にお金が入ってきてウレシイ

からです。

どちらかといえば最後のが大きいですね。

配当金を再投資することで複利効果も期待できます。

3.今の生活費はどのくらいかかってる?

不労所得だけで生きるためにも、現状の生活費の把握は必須です。

今の生活費をざっくり計算してみると・・・

関東の田舎・独身・賃貸暮らし・車あり・友達なし、の場合

- 家賃:5万~7万

- 食費:4万

- 電気・ガス・水道:1万

- 通信費:2万

- 交通費:1万

- 車の維持費(車検代や駐車場代を1ヶ月あたりに均した額として):約1万

ほか、保険料などをあわせて、一か月あたり合計15万円~20万円ほどとなります。

この金額をもとにすると、計算上は1年で192万円~240万円必要になります。

持ち家があったり、車がなかったり、家族構成が異なれば当然出費の金額は変わってきますが、もっとゆとりを持って生活することを想定すると、(個人的には)いろいろコミで年間300万円くらい欲しいです。

次の項では、年間300万円の配当金を得るためにいくら必要なのか、見ていくことにします。

4.必要な資産額は?

前段の最後で強引に「生活費に充てるため、不労所得300万円が欲しい」ということにしました。

この場合、利回り3%で運用するとして、必要な資産額は・・・なんと1億円!

(※計算を簡単にするため税金は無視していますが、ちゃんと納めましょう)

さらにゆとりを持って600万円欲しい場合、単純計算で2億円必要です。

老後に関しては年金もあるので、1億円なくても年金+不労所得で潤った生活はできそうですが…年金制度がちゃんと機能していることを祈るばかりです。

5.必要金額へのアプローチ

ここでは1億円を例に考えてみたいと思いますが、ホントに1億円なんて作れるのでしょうか?

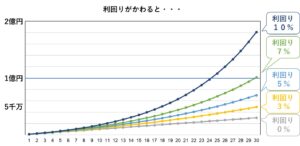

毎年100万円を積み立てて複利で運用するとして、利回り別でシミュレーションしてみると下のグラフにようになります。

利回り10%なら投資開始から24年ほど、利回り7%なら投資開始から30年ほどで1億円を超えます。

グラフでは示していませんが、40年まで伸ばすと利回り5%でも一億円に到達します。

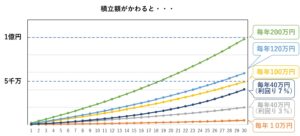

また、利回りを3%に固定し複利で運用するとして、積立額を変えると下のグラフにようになります。

参考値として積立額40万円・利回り7%のグラフも載せました。

1年あたりの積立額が200万円でもギリギリ1億円に届いていません。

実際に重要になるのは配当金額の方なので、到達しなかったからと言って一概にダメとは言えませんが。

当然ながら、こちらも投資期間を延長するとそのうち1億円には到達します。

ちなみに40万円や120万円といった積立額はNISA・積立NISAを意識した数値です。

毎年40万円積み立てて、30年運用すると2000万円には到達しそうですので、老後に不足するといわれる2000万円分は確保できそうですね。

利回り7%で運用できれば4000万円も見えてきます。

あくまでシミュレーションの結果であって、未来を予測するものではありませんが、家族構成や生活スタイルによって、捻出できる投資額や投資期間も変わってきますので、一人ひとりにあった方法を考える必要があります。

私の資産形成のもう少し現実的なプランについては、下の記事で紹介しております。

ご興味がありましたらどうぞ。

【投資方針】投資比率をどうしよう?

【投資方針】投資比率をどうしよう?

6.結論

目標金額は人それぞれですが、早く始めた方が達成できる可能性は高いと考えています。

私の場合、1年で投資に回せる金額には限りがあります。

よって、高配当株で目先の配当金を受け取りつつ、再投資型の投資信託で長期的な資産形成を行うことで目標を達成するつもりです。

もしこれから投資を始めるのでしたら、いきなり高い目標を設定すると心がポキッと折れてしまいますので、小さい目標からスタートして、達成できたら徐々にステップアップしていくことをお勧めします。

最初はクレジットカードの年会費や動画配信サービスの料金くらいがほどよいハードルになるのではないでしょうか。

7.おまけ(1)

この記事でもちょくちょく複利という言葉が出てきますが、ご存じでしょうか?

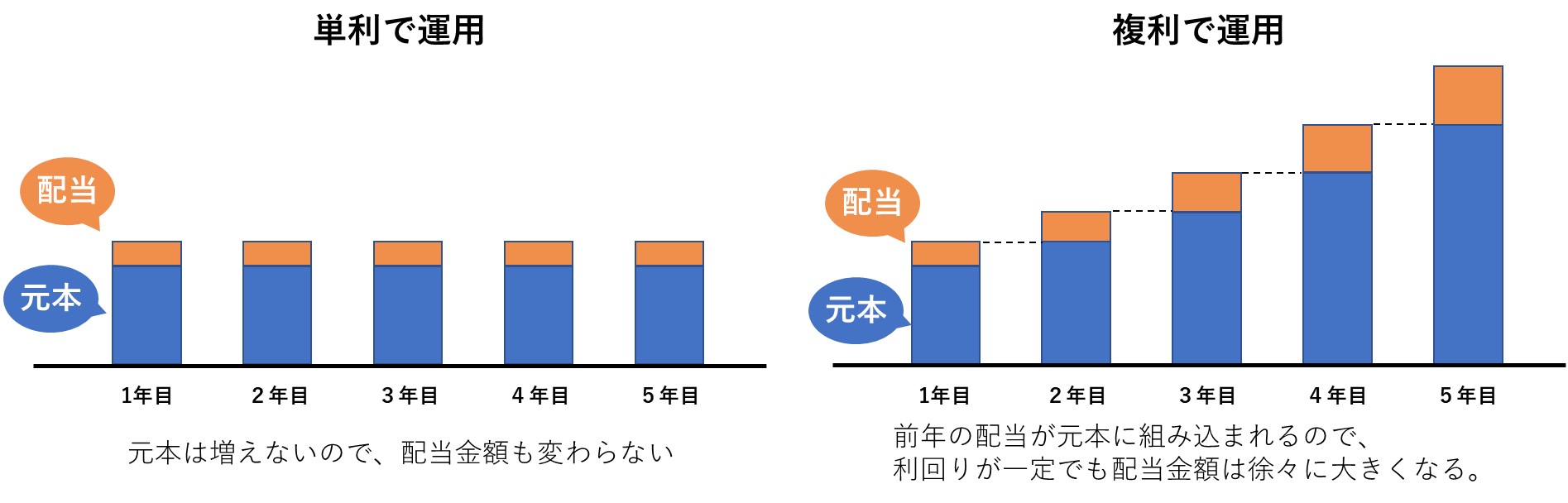

文字で説明するより見た方が早いと思いますので、下の画像をご覧ください。

この図は、一定の金額(元本)を同じ利回りで、単利または複利で運用したイメージになります。

単利の場合、毎年同じ金額の配当がもらえます。元本には手を付けず、配当金は使っちゃうイメージです。

複利の場合、1年目は単利と一緒ですが、2年目は1年目の配当が元本に組み込まれますので、その分配当金が増えます。

3年目は2年目の配当が元本に組み込まれるので…、といった感じで徐々に元本が大きく育っていき、同時に配当金も増えていきます。

借金が雪だるま式に増えるのとまったく一緒です。敵に回したくないもんですね。

個人的に、複利効果を最大限活用する投資方法は、配当金なんぞ一切出さず、全て再投資することだと考えています。

これは、配当金が出るたびに、一部が税金として持っていかれてしまい、資金効率が低下するためです。

一部の投資信託では、配当を出さずに元本に上乗せして運用してくれるものがありますので、複利効果を最大限活用したい場合には、高配当株ではなく、投資信託が適していると考えます。

しかしながら、私は前述のとおり、モチベーションなどの理由から高配当株に投資しています。

8.おまけ(2)

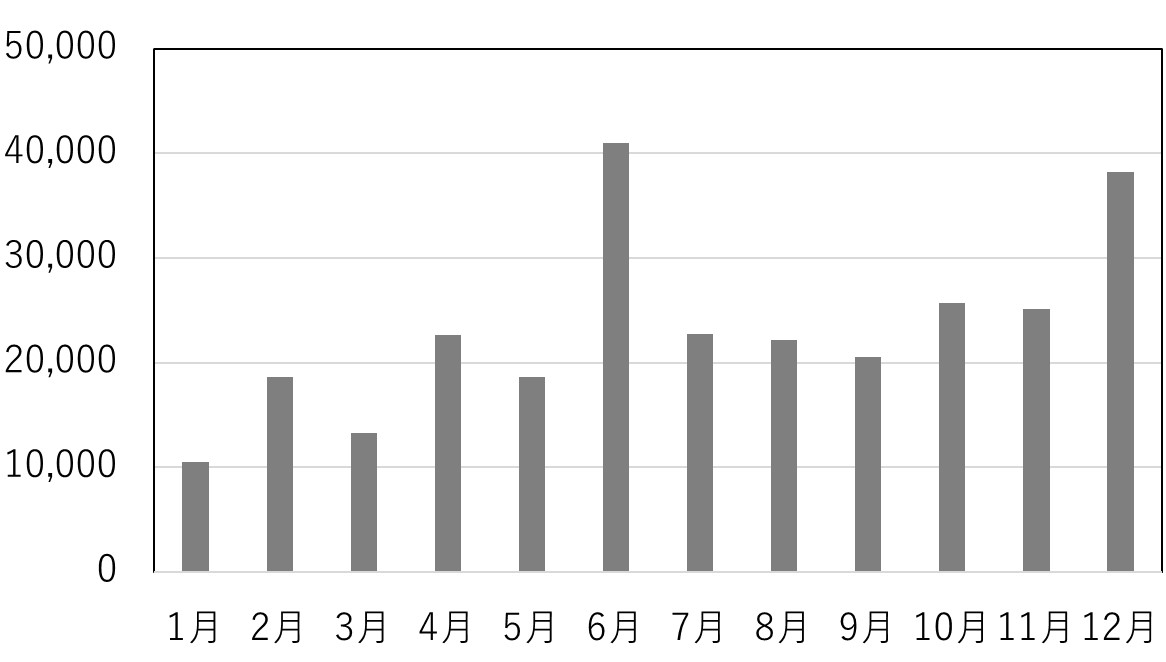

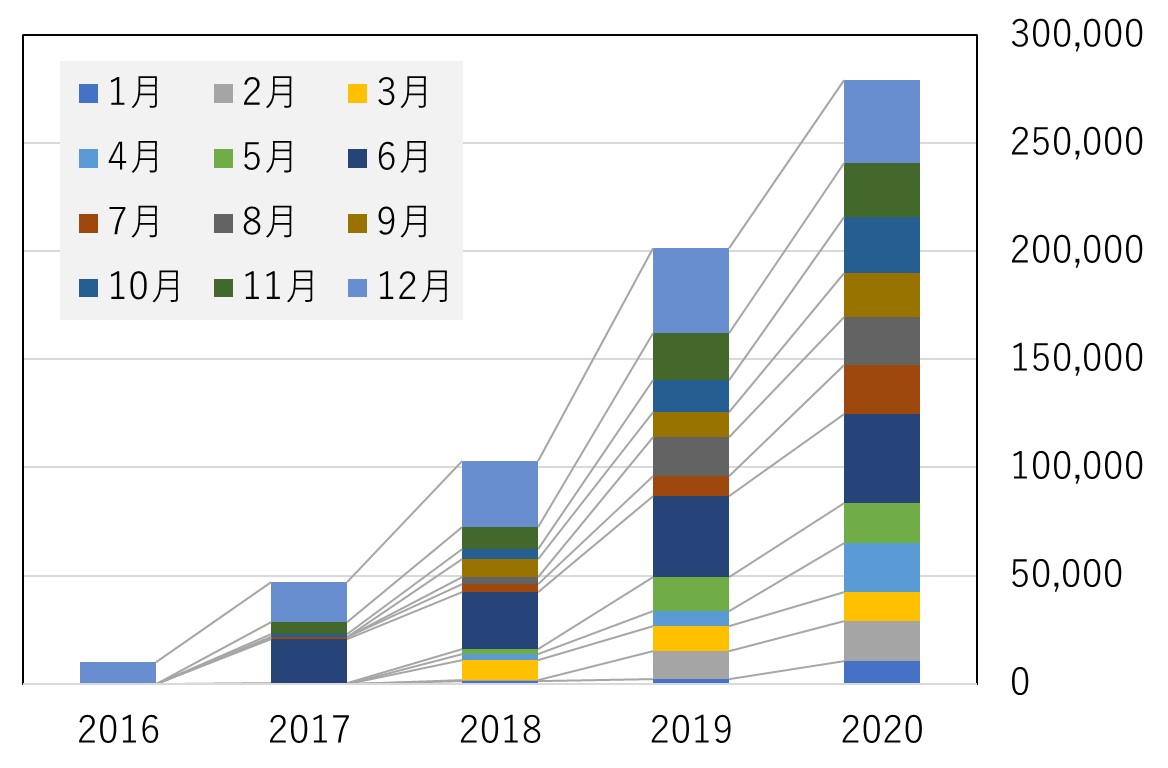

2020年の一年で得た配当金額は、以下のとおりです。

また、投資を開始した2016年からの推移は以下のとおりです。いまのところ順調に育ってます。

まだまだ 配当金額 > 生活費 は遠いですが、せっせと積み上げていきたいと思います。

投資対象は、下の記事に書いてありますので、ご興味がありましたらご覧ください。

投資対象について

投資対象について

投資信託を買う時に知っておきたいこと

投資信託を買う時に知っておきたいこと

最後までお読みいただきありがとうございました。