この記事には広告が含まれます。

2026年も10日が過ぎようとしていますが、いかがお過ごしでしょうか?

さて、昨年の配当金・分配金も出揃いましたので、一年の振り返りと投資方針を記事にしました。

参考までに前回の記事のリンクを貼っておきますので、ご興味がありましたらご覧ください。

Contents

2025年の振り返り

配当金の再投資を含めると、全体の投下資本は約245万円(日本円換算)でした。

このうち24万円は、毎月2万円の投信買付(楽天VTI)です。

このため残りの221万円ほどが高配当株の買付資金となって、結果的に配当金や分配金へと姿を変えています。

だいたい2024年と同じくらいの実績ですね。

税引き後の配当金・分配金受領額をKPI(Key Perfomance Indicater)としています。

まず税引き前の配当金・分配金は569,265円+5,704 USDで、税引き後の合計金額は470,601円+4,599.93 USDでした。

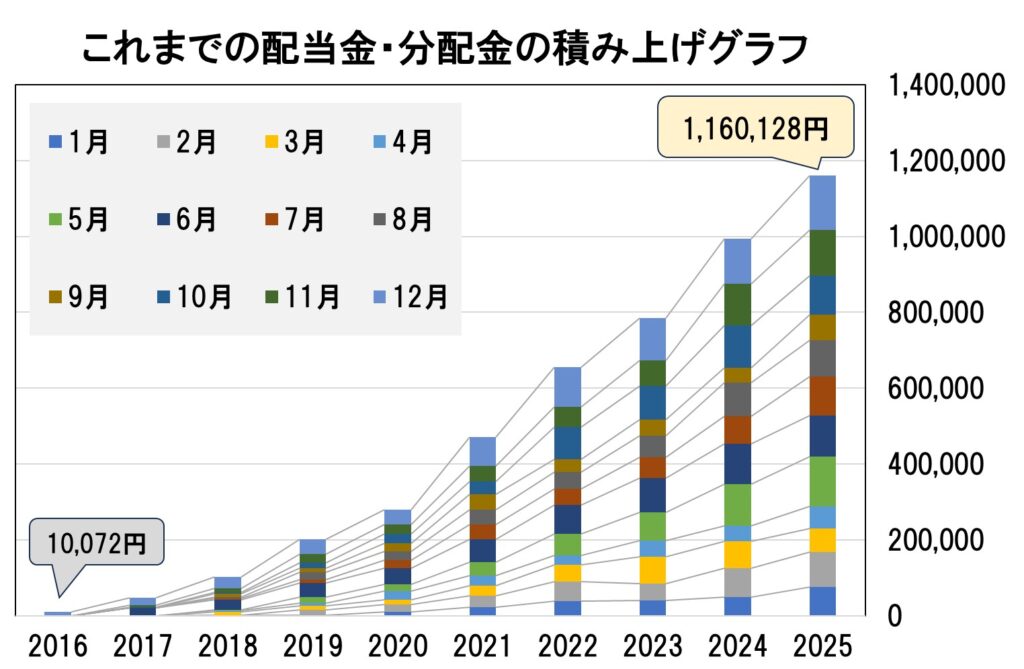

支払通知書に書かれている日本円換算額でまとめると、合計1,419,529円(税引き後で1,160,128円)となりました。

ようやくKPIが大台に乗りました!

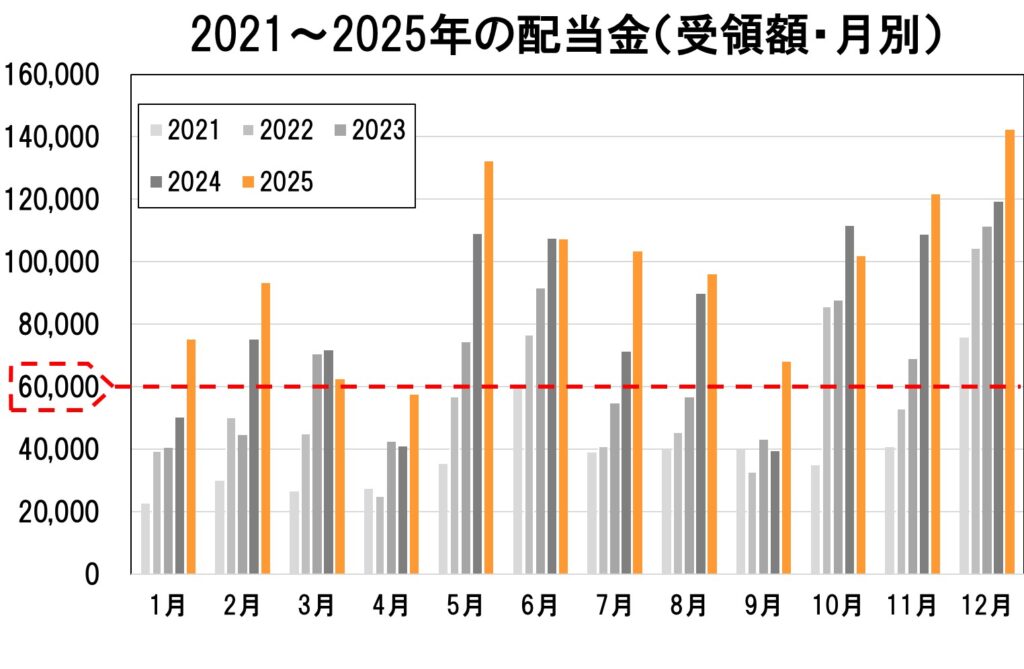

月ごとの推移を見るために、2025年の一年間で受け取った配当金・分配金(税引き後)の推移をグラフにしてみました。

なお、ドル建ての配当金・分配金は、支払通知書に書かれている日本円換算額を採用しています。

積上げグラフを見ると、投資を始めた2016年から順調に育っていることが分かりますね。

次に月別のグラフを見ると、4月を除いて日本円換算で6万円を超え、5月・6月・7月・10月・11月・12月で10万円を超える結果となりました。

前年比で考えると、1月・2月・4月・5月・7月・9月・11月・12月が伸びていますね。

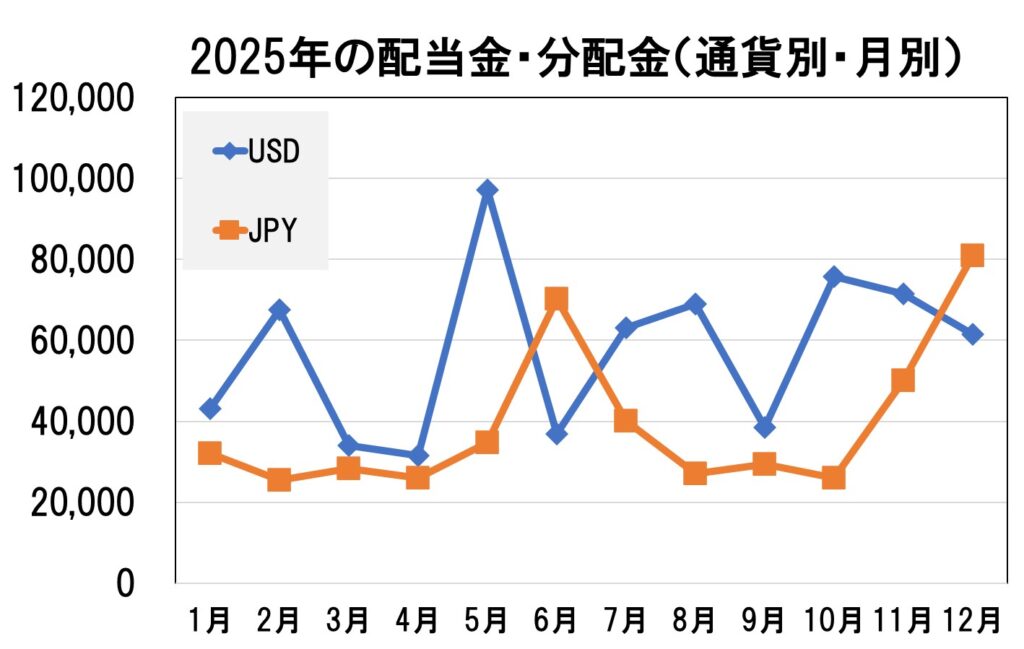

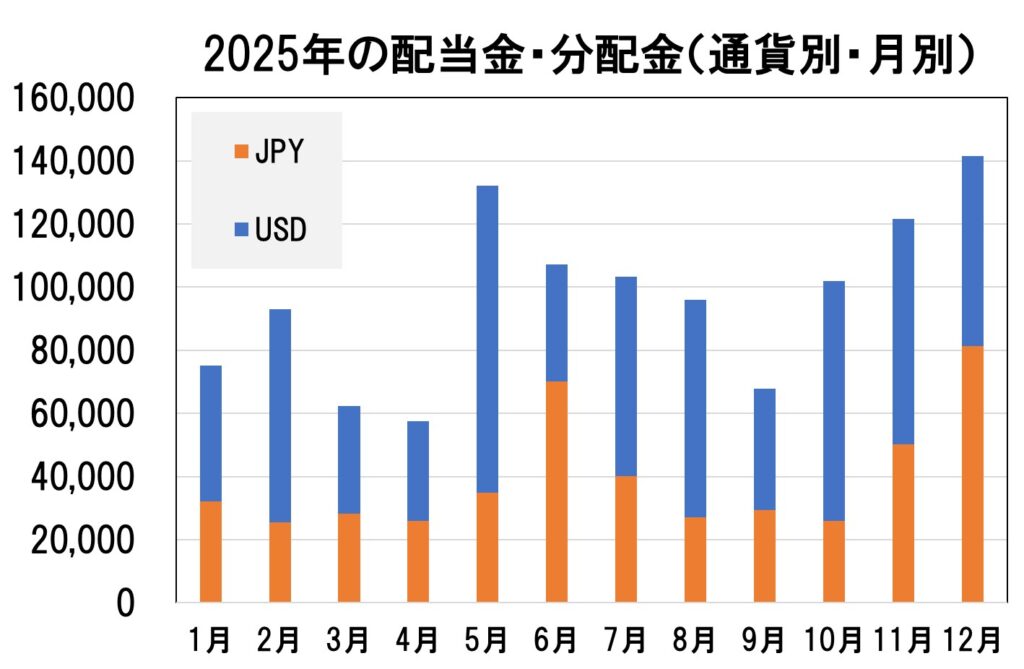

月別のグラフを円建てとドル建てに分けて見てみましょう。

全体的にドル建ての金額が大きいですが、為替の影響に加え、【GSK】と【MO】買い増しが貢献していると思います。

円建ても買い増ししているのですが、どうにもドル建ての方が大きく見えてしまいますね。

2025年は次の2銘柄を売却しました。どちらもIPOです。

- 3月:【5016】JX金属

- 3月:【339A】プログレス・テクノロジーズ グループ

初値で売却しましたが、あまり値上がりしなかったのでお高いランチ代くらいの利益にとどまりました。

2026年もIPOがドカッとあたりますように!

資金管理の甘さ。

IPOの申し込みにあたって資金不足になることがあり、申し込みできないことがあった。反省。

ドル建ての資産がそこそこ育ってきたので、2024年からドルの配当金をそのまま再投資に回していました。

円安環境なので、ドルで受け取った配当金をそのまま再投資できるのは、心理的なハードルも低くありがたいです。

再投資先は【GSK】として、3か月に1回くらいの頻度(+α)で25~30株ずつ買付ました。

目標数量は500株で、2026年1月10日時点で440株保有していますので、あと2回(30株ずつ)で目標達成となります。

2026年は3か月で1,200 USDくらい入ってくる予想なので、若干足りないのですが、せっせと買付たいと思います。

ちなみに、【GSK】の次のターゲットは決まっていて、【VYM】次いで【PFF】としています。 ※どっちも高配当

フェーズの確認

投資をするにあたり、ある程度の目標を定めて、資金の振り分けをしています。

この「ある程度の目標」により投資のフェーズを1~4に分けています。詳細は以下の記事に譲りますが、KPIは税引き後の配当金・分配金です。

今のところ若干のズレが発生する可能性もありますが、いちおう以下のようにしています。

目標: 1年あたりの配当金額72万円(月平均で6万円)

投資金額: 120万円

- 高配当株: 96万円 + 配当金

- 成長株※: 24万円

※成長株として投資信託の「楽天VTI」を採用。

目標: 1年あたりの配当金額120万円(月平均で10万円)

投資金額: 120万円~

- 高配当株: 60万円

- 成長株※: 40万円(全額配当金でまかなう)

- 増配株: 60万円 + 配当金

※成長株として投資信託の「楽天VTI」を採用。

目標で言えば、すでに税引き後の配当金受領金額がフェーズ2に迫るところですが、月平均額を気にして、2026年もフェーズ1として運用していこうと思います。

理由は、昨年同様、自動で安定的に積立・再投資ができるキャッシュマシンの構築と、資金ショートのリスク対策にあります。

フェーズ2では、楽天VTIの積立額が月3万円以上に増えますが、2025年の実績ベースでは、円建ての配当金だけで3万円を超えている月はおよそ半分なので、単純に赤字になるからです。

反省点として資金管理の甘さを挙げているくらいなので、赤字にならない運用のためにもまだ積立額をアップせずに行こうと思います。

一方、2027年になればほぼ解決する見通しなので、来年はフェーズ2に移行するつもりです。

2026年の投資方針

上記のとおりで、まだフェーズ1として運用を進めていきます。

つまり高配当株をターゲットに年間120万円+配当金を投下していきます。

もう少し細かく書くと、年間24万円は楽天VTIの積立にあてて、残りを米国高配当株とJ-REITを初めとした円建ての高配当銘柄にブッこんでいくつもりです。

このほか、優待目当ての【9201】日本航空と、IPOを含むキャピタルゲイン狙いで少し資金を用意する予定です。

今年もNISA枠を埋めきれなさそうですが、しょうがないところですね。

為替の見通しが難しいところですが、急激な円高になることはないと予想し、税引き後の日本円換算額で約120万円を見込みます。

政治の影響もあるので米国株への不安がないわけではありませんが…。

2026年にやりたいこと

↑で書いたとおりで、定期的な配当金の再投資を継続していきます。

【GSK】の買付に伴い、配当金が伸びていくのも2025年で確認できましたので、目標の500株まで駆け抜けたいと思います。

2026年中に【GSK】の買付は完了する見込みなので、【VYM】への再投資にシフトできると思います。

2023年は諸事情により確定申告をしました。今年は(も)特段事情はありませんが、一応確定申告しておこうと思います。

手持の銘柄でスピンオフや株式の割り当てがあった方は要注意ですよ!取得金額が分からない株式がある場合の対策は、以下の記事でご紹介しています。

もし確定申告でわからないことがあれば、あらかじめ税理士さんに相談することをオススメします。実は私も税理士さんのお力添えをいただいていますし。

近所の税理士さんを探すなら以下のようなサービスを使ってみてはいかがでしょうか?

2025年に引き続き、プログラミングの勉強をしていきます。

実際にはプログラミングの勉強というより、生成AIを使った解析手法の習得と、カンタンなウェブアプリ開発をやってみたいと思います。

例えば、キャピタルゲイン狙いのスクリーニングとその結果について解析するときに、Excelでもグラフ化可能ですが、細かい設定をするには力不足なこともあります。

このあたりを生成AIの力を借りながら実用に耐えるレベルの制作までやりたいと思います。

今年もキャピタルゲイン狙いのスクリーニングを継続したいと思います。

方針も2025年と同じく、優待バリュー株(PBR1を境に2パターン)と、グロース株についてやっていこうと思います。

↑のプログラミングの勉強と関連しますが、結果についてさらに解析する時のお題としても使っていきたいと思います。

株式関係、企業分析、プログラミングなど、月1冊を目安に読んでいきたいと思います。

参考までに、2025年は(会社四季報を除けば)テキストマイニングやビジネスモデル関連の書籍を読んでいました。

また、昨年もオススメしたのですが、株式投資をするにあたりいろいろと気付きの多い以下の書籍を、再度ご紹介しておきます。

銘柄のスクリーニングをもう一段階深めるためにも、参考にしたい書籍です。

最後までお読みいただきありがとうございました。