※この記事には広告が含まれます。

こんにちは。政局をめぐって株価も為替も大きく変動していますね。

誰が総理大臣になるのかわかりませんので、通貨ベースで分散してリスクヘッジしたいところですね。

そこで、昨年に引き続きドル・円の為替や長期金利、外貨建ての商品の利回りを見比べてみました。

Contents

2024年10月以降の為替の振り返り

昨年も10月頃に記事にしたので、1年ぶりの振り返りになります。

チャートを見た方が傾向をつかみやすいので、ここでは簡単に文字で表現するのにとどめますが、

- 2024年10月11日時点で149.14円/ドル

- 2025年1月におよそ157円/ドルをつけてから、

- 円高方向に進み4月半ばでおよそ140円/ドルになり、

- そこから円安方向に反転し、

- 10月17日時点でおよそ150円/ドル

となっており、下がって上がって戻ってきた感じですね。

外貨建てMMFってなに?

MMFは「マネー・マーケット・ファンド」を指すもので、例えばSBI証券だと【投信】タブに含まれる投資信託の一種です。

細かい話は↑の方にあるリンク先の記事に譲りますが、カンタンにポイントをまとめると次のようになります。

- 比較的安全性の高い資産(ドルの話)

- 投資信託なので買付・売却がカンタン

- 積立によるドルコスト平均法もOK

- 少額から買える

- 毎月分配で自動的に再投資してくれる

私もドルの外貨建てMMFを保有していますが、何より分配金を自動的に再投資してくれるところが魅力的です。

言い換えると、手間なく複利効果を享受できるということです。あくまでドル建ての話ですが。

金利と外貨建てMMFの実績

ここからが本題です。2024年10月以降の実績について振り返っていきましょう。

前回と同じく比較のため【AGG】(iシェアーズの米国総合債券市場ETF)に登場してもらいましょう。ちなみに【AGG】も比較的安全性の高いETF(しかもほぼ毎月分配)として人気です。

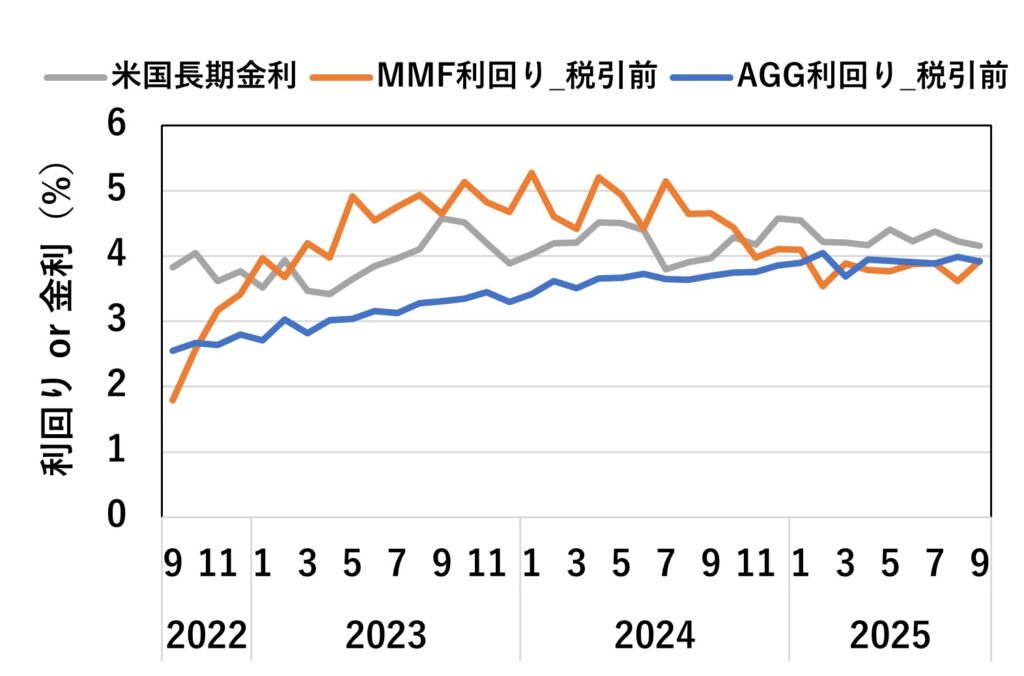

1枚目のグラフは、米国長期金利と税引き前のMMF(または【AGG】)の利回りです。

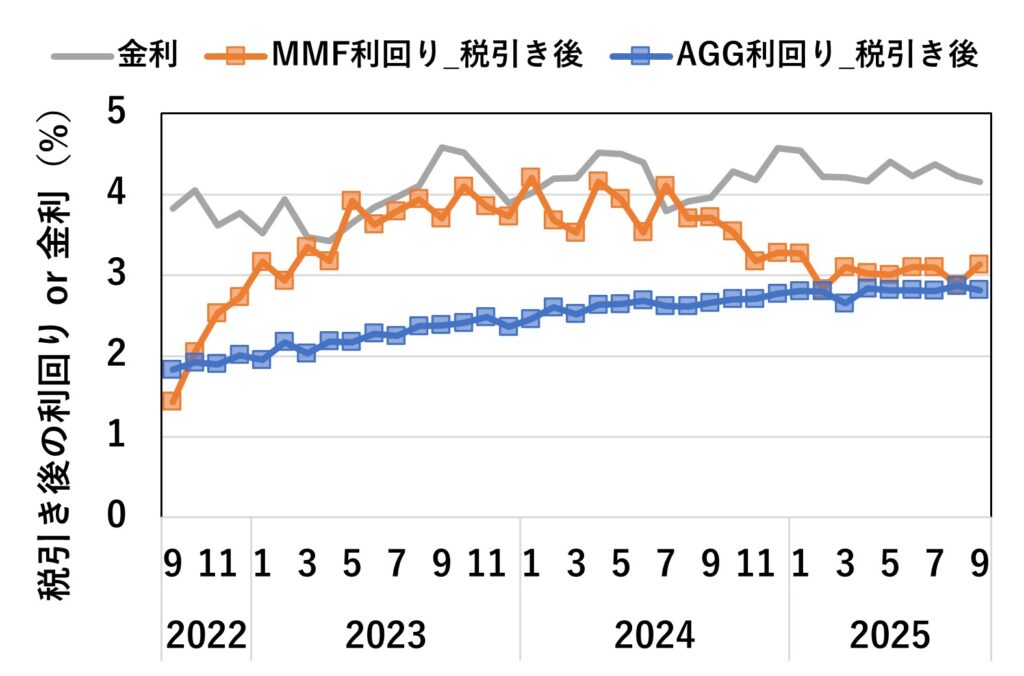

2枚目のグラフは米国長期金利と税引き後のMMF(または【AGG】)の利回りを示したものです。

なお【AGG】は1年間で2~11月までの毎月1回と、12月に2回の計12回分配金を支払いますが、今回のグラフでは便宜上12月の2回目の支払いを翌年1月分として表示しています。

米国長期金利は上げ下げしつつだいたい横ばいで推移していますが、MMFの利回りは2024年半ば~緩やかに低下しある程度のところで横ばいになっています。

参考までに【AGG】は2022年以降緩やかに上昇を続けていましたが、2025年に入ってから頭打ち感がありますね。

外貨建てMMFと【AGG】を比べると、直近2年くらいは外貨建てMMFが勝っていたものの最近はトントンくらい、といったところでしょうか。

債券は金利上昇によって値下がりする性質なので、米国で利下げが行われると【AGG】の株価は上がるはずですし、実際にこの一年で【AGG】の株価はうっすら上がっています。

ただ、現時点の税引き後のデータを見る限りでは、まだ外貨建てMMF>【AGG】ですね。

【AGG】の分配金と為替

せっかくなので【AGG】の分配金(円・ドル)から為替の影響を考えてみましょう。

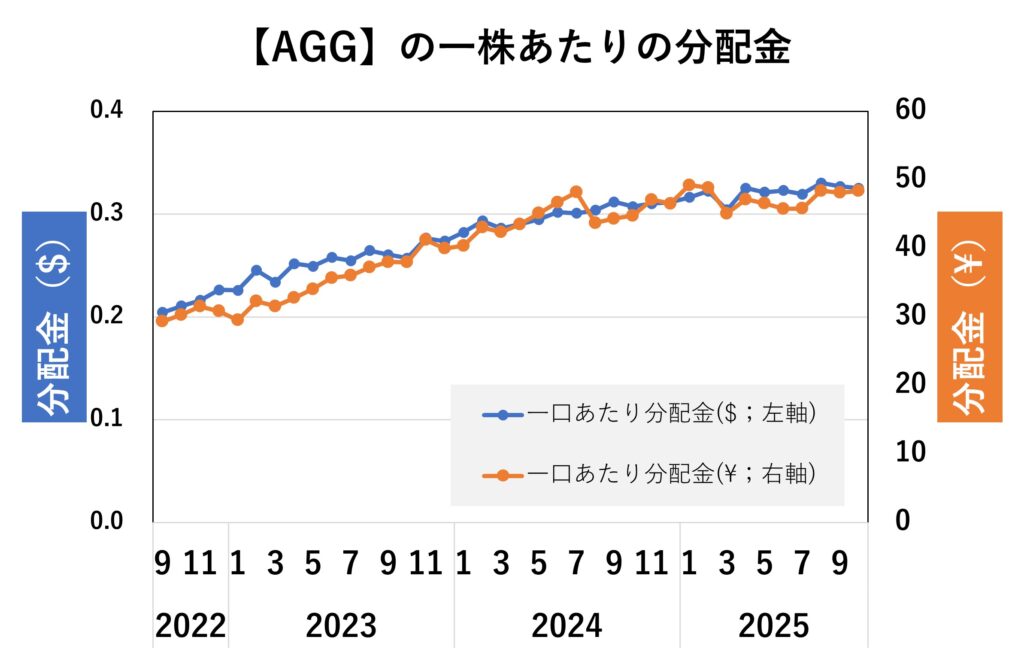

↓のグラフは【AGG】の一株あたりの分配金を示しています。

同じETFの分配金をドルと円で示しているので、基本的な動きは一緒です。

為替に急激な変化があると乖離が見られます。図中だと2024年9月くらいで一時的に円高方向に進みました。

個人的にはまだまだ資産形成期なので、ドル建ての株式を購入するため、あまり円安は好ましくありません。

一方で、ドルで受け取る配当金で生活する場合は日本円換算で考えるため、円安の方が実質的に金額が増えてうれしいのです。わがままな話ですね。

(続)外貨建てMMFと【AGG】どっちがいい?

結論としては「人による」もしくは「わかりません」です。正直好みもありますし。

どちらかだけではなく状況に応じて使い分けを考える方がよいかもしれませんね。

というのも、外貨建てMMFと【AGG】は一長一短があるためです。

| 外貨建てMMF | AGG | |

|---|---|---|

| 買付 | 〇 | △ |

| 再投資 | 〇 | △ |

| 値上がり益 | ✕ | 〇 |

【AGG】はETFであるため、株価の変動により希望の金額で買付できなかったりします。一方、外貨建てMMFは投資信託なので金額を指定して買付できます。

次に、再投資について、外貨建てMMFは自動で再投資してくれますが、AGGは分配金の金額次第では一株も買えない可能性があるため、資金効率の点で再投資を考えると外貨建てMMFになります。

では【AGG】はいいトコなしかというとそうでもありません。ETFであるためキャピタルゲインが狙えます。債券ETFの一種なので値動きもマイルドですし、FRBの利上げ・利下げのニュースからある程度予測もできるので、あらかじめ仕込んでおけば現金化のハードルも下がるでしょう。

最後に、利回りは今のところ同じくらいなので、本当に好みと状況で選べばよいと思います。

例えば、【AGG】を一株も買えないくらいの金額の配当金であれば外貨建てMMFに入れておき、それ以上になったら【AGG】を買い付ける、等がひとつのやり方ではないかと思います。

もちろん、他の銘柄を買っても良いと思いますが、【AGG】は以下の書籍でも取り上げられていますので、選択肢の一つとしては十分かと思います。

最後までお読みいただき有難うございました。