こんにちは。世界情勢の変化を受けて日経平均株価は上げ下げを繰り返す不安定な感じですね。

つい半年前に30,000円到達で騒いでいたことを考えると、急激に環境が変わっていることを実感します。

さて、そんな悲観的な状況でもありますので、自分の資産を守る手立ては欲しいところ。

その手段の一つとして、分散の効いたETF(上場投資信託)があります。

この記事は、ETFを選ぶ際に参考になる書籍をご紹介しています。

どんな銘柄を選べばいいのかわからない方や、投資比率をどうしようか迷っている方はご参考になさってください。

なお、マネーリテラシーについては以下の記事をご覧ください。

マネーリテラシーを高めるには?低いとどうなる?

マネーリテラシーを高めるには?低いとどうなる?

Contents

おすすめの書籍

まず初めにおすすめの書籍についてです。

この書籍は2022年2月15日に初版が発行されました。

タイトルにもはっきり書いてありますが、7本のETFで十分!という潔さがあります。

肩書で判断しているわけではないのですが、著者はモーニングスター株式会社の代表取締役で、投資の世界のこともばっちりという方です。

ちなみに「改訂新版」とあるように、改訂前のものが存在しています。

改訂前のタイトルも“ETFはこの7本を買いなさい”で、初版は2017年6月21日発行です。

改訂新版との違いは後で触れます。

そもそもETFって?

ETFは上場投資信託というものです。Exchange Traded Fundの頭文字をとってETF。

投資信託の一種で、投資家から資金を集めて運用してくれる点では、いわゆる投資信託と同じです。

投資信託との違いは、上場しているため株式と同じように市場で取引できる点です。

さらに、投資信託は一日に一回基準価額が更新されますが、ETFは市場で取引されているため需給によって基準価額が変動します。

このため、毎月一定額を積み立てる場合には投資信託のほうが使いやすいですが、日中取引がしたい場合にはETFがおすすめということになります。

本当は、受益者権がどうのこうのとあるのですが、イメージが付きにくかったので今回はスルーしてます。

興味がある方はETFの仕組みについて調べてみてください。

大事なのは、ETFは資産形成の味方、ということです。

この書籍をおすすめする理由

最近ではETFもだいぶ認知されてきたように思いますが、銘柄を選ぶ際、何を基準に選べばいいのかわからないと思います。

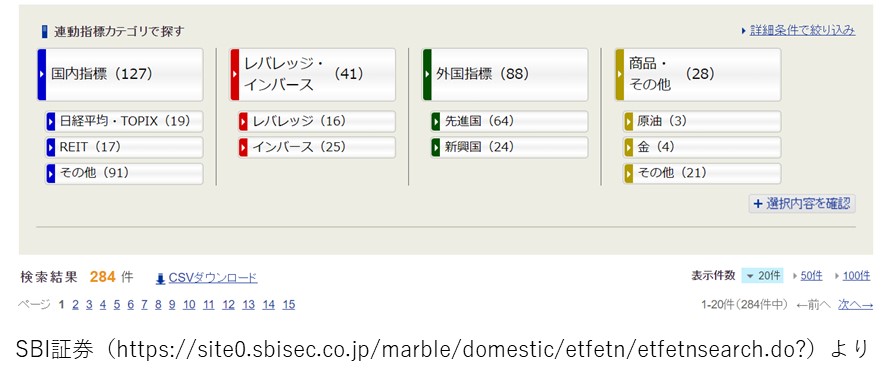

実際にSBI証券のページを見てもたくさんあって何がなにやらといった状況です。(銘柄が多いのが悪いわけではないですが)

そんなわけで「何を」「どんな基準」で選定しているのか、をバックグラウンドから体系的に紹介している上記の書籍をおすすめしています。

具体的には

- なぜインデックス型がよいのか?

- 同じインデックス型でも、投資信託とETFの使い分けは?

- ETFを活用したポートフォリオとはどんなものか?

- 活用していきたいETF 7本(+13本)

となっています。

タイトルにもなっている7本のETFだけ見ればいいのかもしれませんが、その結論に至るまでのプロセスを見て考え方を学ぶことこそが、この書籍の本質ではないかと思います。

このあたりを押さえることで、結果として、投資家としての能力に差が出るのではないかと思います。

帯に出ている芸人さんも「お金の勉強から逃げてはいけない!」と書かれていますし、未視聴ですが、きっとYoutubeでも同様のことをコメントされているのでしょう。

また書籍中で、1万ドル・3万ドル・5万ドルでポートフォリオを作るなら、という例も示されており、自分ならどうするかアレコレ考えるのも楽しいですよ。

改訂前の書籍とどこが違う?

結論から書きますと、改訂新版と改訂前で伝えたい本質的なメッセージに違いはない、と考えています。

つまり、コストを抑え、分散の効いたETFでポートフォリオを構築することで、資産を作り上げましょう、という点で違いはないものと認識しています。

では、どこがどう変更されたのでしょうか?

大きな変更はピックアップされたETFでしょう。

| 改訂前 | 改訂新版 | |

| お薦めのETFの 7本について | 「お薦めの国内外ETFの7本」 | 「お薦めの海外ETFの7本はこれ」 |

| +13本について | 銘柄入れ替え | 銘柄入れ替え |

| 本文のハイライト | なし | あり |

海外ETFの注目度が高まったためカテゴリそのものが変更されたのだと思いますが、結果的におすすめの7本からTOPIXに連動するETFが外れてしまいました。

さらに、米国債券ETFが抜けてVTIが入るなど、米国市場の勢いを感じる入れ替えがありました。

ちなみに、書籍を紹介する記事の都合上、全部を書くつもりはありませんが、お薦めの7本中7本がバンガードのETFでした。

すごいですねバンガード。

一方、書籍中で7本の銘柄に加えて、13本の銘柄がピックアップされていますが、TOPIX連動のETFはこちらに来ました。

私の大好きな高配当ETFも今回からラインナップされたり、ESG投資関連のETFも加わったり、2017年と2022年で大きく情勢が変わっていることを感じました。

また、細かいところでは、改訂新版になって本文中にハイライトが付くようになりました。

重要な部分にハイライトがついて見やすくなり、全体的な読みやすさが上がった印象です。

改訂新版じゃないほうはこちらです。

気になる方は、両方買ってみてはいかがでしょうか?

まとめ

今回ご紹介した書籍では、コストを抑え、分散の効いたETFでポートフォリオを構築することで、資産を作り上げましょう、というメッセージが込められているのかな、と解釈しました。

例示されている7本のETF(+13本)は、その一端だと思います。

ただ、受け取り方はひとそれぞれですので、まずは手に取って考え方に触れ、そこから自分自身がどう考えるのかが大事だと思います。

投下資金などのシミュレーションの記事にご興味がありましたら、以下の記事もどうぞ。

投下資金と総資産額のシミュレーション!いくら貯まる?

投下資金と総資産額のシミュレーション!いくら貯まる?

最後までお読みいただきありがとうございました。